TvdW

UPDATE 27-10-2023: Afgelopen nacht is het Pakket Belastingplan 2024 aangenomen door de Tweede Kamer. Met dit pakket gaatde afschaffing van de giftenaftrek in de vennootschapsbelasting niet langer door zoals wel besproken in de Prinsjesdag plannen 2023 met betrekking tot fiscale begeleiding. Deze blijft dus bestaan. Ter compensatie van de misgelopen inkomsten is het maximumbedrag voor excessief lenen teruggeschroefd van 70.000 euro naar 500.000 euro. Ook wordt het tarief in box 3 verder verhoogd. Vanaf 1 januari 2024 stijgt het tarief niet van 32 procent naar 34 procent, maar zelfs naar 36 procent. //

In deze blogserie zetten we alle belangrijke veranderingen aan de hand van Prinsjesdag 2023 voor je op een rijtje. Dit doen we aan de hand van onze eigen diensten. In deze blog bespreken we alle veranderingen die Prinsjesdag 2023 voor Fiscale Begeleiding heeft. Lees je met ons mee?

1: Beperking afschrijving

Ondernemers, resultaatgenieters en rechtspersonen mogen gebouwen slechts tot een bepaalde waarde afschrijven; de zogeheten bodemwaarde. De hoogte van de bodemwaarde is op dit moment verschillend voor de IB en VPB. Daarnaast is de bodemwaarde afhankelijk van de wijze waarop de eigenaar het gebouw gebruikt: in eigen gebruik of ter belegging. Nu geldt in de IB een ruimere afschrijvingsmogelijkheid voor gebouwen in eigen gebruik dan in de VPB. Het kabinet wil dit onderscheid wegnemen door de bodemwaarde voor alle gebouwen vast te stellen op de WOZ-waarde.

Let op! Hiermee worden in de IB de afschrijvingsmogelijkheden voor gebouwen in eigen gebruik aanzienlijk beperkt, evenals – indien aan de orde – de toepassing van de herinvesterings-reserve.

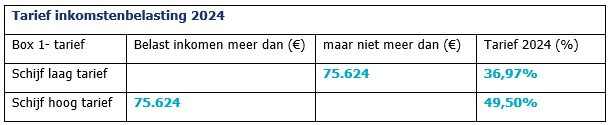

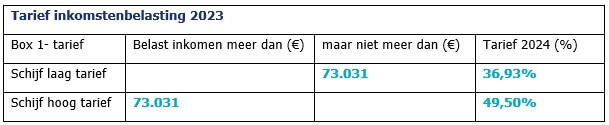

2: Tarieven inkomstenbelasting 2024 (zonder AOW)

Belastingplichtigen die aan het begin van 2024 nog niet de AOW-gerechtigde leeftijd hebben bereikt, krijgen in 2024 naar verwachting met de volgende tariefschijven te maken.

Deze percentages zijn inclusief premies volksverzekeringen. Voor wie minder of geen premies volksverzekeringen gelden, is een andere tariefstructuur van toepassing.

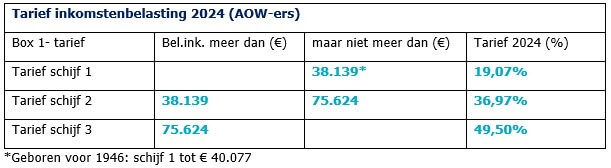

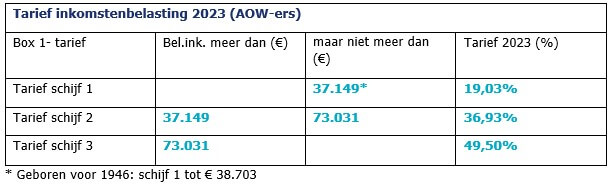

3: Tarieven inkomstenbelasting 2024 (met AOW)

Voor belastingplichtigen die aan het begin van 2024 de AOW-gerechtigde leeftijd hebben bereikt én zijn geboren na 1946, hebben te maken met andere tariefschijven bij de inkomstenbelasting. Die tarieven, en het vergelijk met een jaar eerder, lees je hieronder.

Ook deze percentages zijn inclusief premies volksverzekeringen.

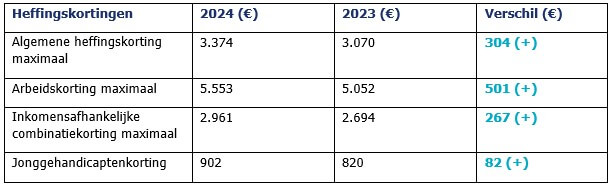

4: Gewijzigde heffingskortingen

Ook de heffingskortingen zijn gewijzigd in de Memorie van het Belastingplan 2024. Deze heffingskortingen gelden voor iedereen die nog niet de AOW-gerechtigde leeftijd hebben bereikt. Iedereen die ouder is dan de AOW-leeftijd heeft recht op lagere maximale bedragen.

5: Verhoging tarieven box 3

Het kabinet heeft voorgesteld om het tarief in box 3 met twee procentpunten te verhogen. Nu is dat nog 32%, maar dat moet 34% worden. In 2025 blijft het tarief dan ongewijzigd.

Verder stelt het kabinet ook voor om het heffingsvrije vermogen in box 3 niet te indexeren aan het begin van het nieuwe jaar. Dat betekent ook dat het heffingsvrije vermogen in 2024 hetzelfde blijft, namelijk maximaal €57.000 per persoon of €114.000 voor fiscale partners.

Let op: er waren plannen voor een volledig nieuw stelsel binnen Box 3, maar deze plannen zijn uitgesteld tot 2027.

6: Afschaffen betalingskorting inkomstenbelasting

De Belastingdienst verleent bij bepaalde voorlopige IB-aanslagen een betalingskorting als de hele aanslag minus de betalingskorting uiterlijk op de eerste vervaldag is betaald. Deze regeling gaat de oveheid afschaffen. Het blijft mogelijk om een voorlopige aanslag IB ineens te betalen, maar dat levert vanaf 2024 geen betalingskorting meer op.

7: Afbouw heffingskorting vertraagd

De algemene heffingskorting (AHK) wordt sinds 2012 langzaam afgebouwd ten opzichte van de uitkeringshoogte van de bijstand en gerelateerde uitkeringen – met uitzondering van de AOW. Nu rekent de overheid namelijk nog met een dubbele AHK bij de berekening van het minimumloon. Dat bouwen ze af naar slechts een keer de AHK. De afbouw hiervan wordt echter wel vertraagd.

In plaats van 1 keer de AHK rekent de overheid bij de berekening van het minimumloon op 1 januari en 1 juli 2024 met 1,575 keer de AHK. Vanaf 1 januari 2025 brengt de overheid telkens 2,5 procentpunt in mindering . Dat betekent dat de afbouw op 1 januari 2036 is voltooid. Het gevolg van deze afbouw is dat het toeslagbedrag van de bijstand (en gerelateerde uitkeringen) wat hoger komt te liggen.

8: Rente bij toeslagen

Voor toeslagen geldt dezelfde regeling voor vergoeding en betaling van belastingrente als voor de inkomstenbelasting. Dit betekent ook dat hiervoor eenzelfde tarief van 6% voor wordt gebruikt. Met terugwerkende kracht wordt de door de toeslaggerechtigde te betalen rente verlaagd naar 4% tot 1 juli 2023. Als de toeslaggerechtigde recht heeft op rente, gaat deze pas per 1 januari 2024 omlaag van 6% naar 4%.

9: Afschaffing vrijstelling schenkbelasting eigen woning

De schenkingsvrijstelling voor eigen woningen, ook wel bekend als ‘de jubelton’, komt vanaf 2024 volledig te vervallen. Vorig jaar heeft de overheid deze vrijstelling al verlaagd. In het coalitieakkoord was al afgesproken dat de jubelton later zou komen te vervallen. Komend jaar is dat dus al het geval.

10: Strengere eisen giftenaftrek

Vanaf begin volgend jaar gelden strengere eisen voor giftenaftrek. Alle giften in natura, met een waarde boven €10.000, moeten voortaan een taxatierapport hebben om een aftrek mogelijk te maken. Deze voorwaarde wordt zowel voor de vennootschapsbelasting als de inkomstenbelasting gesteld.

TvdW Blogt over Prinsjesdag 2023

Naast deze blog over de gevolgen van Prinsjesdag 2023 voor de fiscale begeleiding, schrijven we ook over een aantal andere onderwerpen. Zo vertellen we je ook alles over de gevolgen voor ZZP’ers, MKB en BV, loonadministratie en de kinderopvang!

Terug naar overzicht